¿Quién lo puede solicitar?

Solo pueden solicitar el aplazamiento las entidades con una facturación anual 2019 inferior a 6.010.121,04 €. Además deben cumplir con estas condiciones:

- Las declaraciones que se pueden aplazar son aquellas que tienen el plazo de presentación del 13 de marzo hasta el 30 de mayo (por lo tanto, entran las de este primer trimestre de 2020).

- Habrá un único pago por el total más intereses (si se llega a los 6 meses), pero en la fecha que se indique en la solicitud, es decir, no se puede aplazar para ir pagando poco a poco.

- El aplazamiento que se deberá indicar, de entrada, será de 6 meses.

- Hacienda no cobrará intereses de demora durante los tres primeros meses, pero sí mientras que sobrepase estos límite, y hasta los 6 meses, el 3,75% anual. Más abajo explicaremos qué hacer si se quiere pagar en menos tiempo sin coste de interés.

- El importe máximo de aplazamiento de impuestos será de 30.000 €.

¿Qué se puede aplazar?

? IVA.

? IRPF de trabajadores / as, profesionales, alquileres o intereses de préstamos.

? Impuesto sobre la Renta de No Residentes.

? Pagos a cuenta del Impuesto de Sociedades.

Importante: hay que seguir las instrucciones

La solicitud se debe gestionar en el momento de la presentación, y habrá que hacerlo siguiendo punto por punto las instrucciones que se indican a continuación:

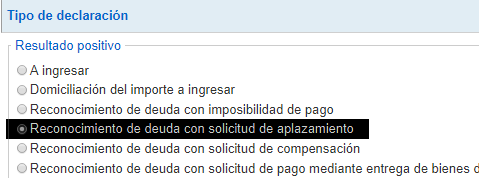

1. Gestionar el modelo 111 como es habitual, y al llegar a la forma de pago, esta opción:

2. Cuando haga clic en «presentar», le genera una presentación normal en pdf con número de referencia y de justificante. Automáticamente le debería derivar en la página de solicitud de aplazamiento. En caso de que no lo haga, acceda con este link y tenga a mano la declaración presentada por si necesitamos algún dato (número de justificante, importe …).

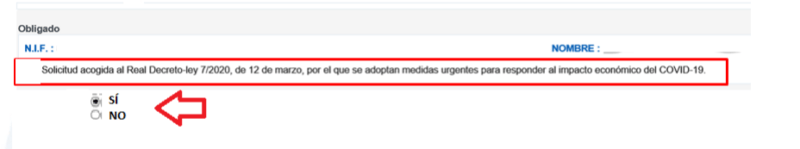

3. Rellenar los campos de la solicitud. Para acogerse a esta modalidad de aplazamiento es MUY IMPORTANTE que marque SÍ en la casilla «Solicitud acogida al Real Decreto ley 7/2020, de 12 de marzo, por el que se adoptan medidas urgentes para responder al impacto económico del Covid-19. «

Al marcar esta casilla, en el apartado de la Propuesta de pago aparecerá el siguiente mensaje: «Solicitud acogida al Real Decreto ley 7/2020, de 12 de marzo, por el que se adoptan medidas urgentes para responder al impacto económico del Covid-19».

⚠️ ¡Atención! Si marcamos «NO» a esta casilla, la solicitud se tramitará como una solicitud de aplazamiento o fraccionamiento «normal» y no será admitida en las condiciones del RDL con independencia de lo que podamos indicar a posteriori en la motivación de la solicitud. Por lo tanto, podría ser rechazada.

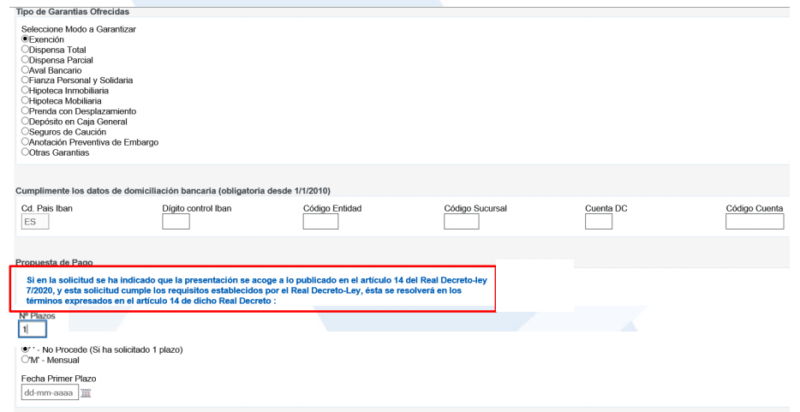

En los campos referidos a identificación del obligado tributario, deudas a aplazar y datos de domiciliación bancaria, no hay ninguna peculiaridad. Los dos primeros campos se llenan automáticamente para que los coja de la presentación y solo haya que indicar el IBAN de la cuenta bancaria donde se hará el cargo al vencimiento.

◽En el campo «Tipo de garantías ofertas»: marcar la opción «Exención«.

◽En el campo «Propuesta de plazos; núm. de plazos «: vigilar que indique» 1 «(debería hacerlo por defecto).

◽En el campo «Periodicidad»: marcar la opción «no procede«.

◽En el campo «Fecha primer plazo»: se incorporará la fecha correspondiente a contar un periodo de 6 meses desde la fecha final de plazo ordinario de presentación de la autoliquidación, debiendo finalizar el plazo día 05 o 20 (por ejemplo, la autoliquidación trimestral de IVA MOD 303 del primer trimestre vence el 20 de abril, por lo que la fecha máxima a incluir sería el 20-10-2020).

⚠️ MUY IMPORTANTE: Adicionalmente, en el campo «Motivo de la solicitud» se incluirá la expresión «Aplazamiento RDL«. Vigilar que en el apartado de «Propuesta de pago» salga el mensaje que está remarcado en rojo:

Vigilad que en el apartado de «Propuesta de pago» salga el mensaje que está remarcado en rojo:

4. Presentar la solicitud, haciendo clic en «Firmar y enviar».

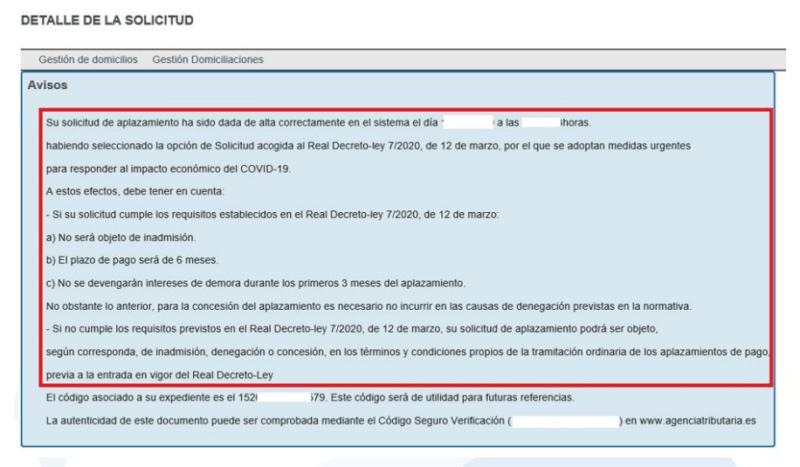

Debe aparecer el mensaje: «Su solicitud de aplazamiento ha sido dada de alta correctamente en el sistema el día X a las X horas, habiendo seleccionado la opción de» Solicitud acogida al Real Decreto ley 7 / 2020, de 12 de marzo, por el que se adoptan medidas urgentes para responder al impacto económico del Covid-19 «.

Os deberá aparecer esta pantalla:

5. La solicitud de aplazamiento ya estará hecha y habrá que esperar la resolución de aceptación. En unos días, se enviará al buzón electrónico de la entidad, que deberá estar preparada para recogerla y, por tanto, será necesario que disponga de un certificado digital de representante de persona jurídica vigente o que los haya caducado recientemente.

¿Y si no queremos pagar intereses?

El formulario de la Agencia Tributaria (AEAT) no permite indicar una fecha de vencimiento inferior a seis meses. Si lo que queremos es aplazarlo solo durante tres meses y así ahorrarnos los gastos de intereses, esta es la solución:

Si queremos pagar antes, gestionamos el aplazamiento en los seis meses que marca el RDL, y cuando llegamos a los 3 meses (07/20/2020), generamos la carta de pago y liquidamos la deuda. Así no se generará ningún importe en intereses.

Si se paga a los 4 meses solo se soportarán los intereses de un mes, y si se paga a los 5 meses, los dos. Y así hasta el vencimiento.

La AEAT pone un ejemplo en su página web que simula el coste del aplazamiento en función de los meses de deuda:

◽ Con RD-ley 7/2020: El importe a ingresar será de 25.000 euros si ingresa dentro de los tres primeros meses.

Sin RD-ley 7/2020. El importe a ingresar era de 25.233,09 euros si ingresa a los tres meses.

◽ Con RD-ley 7/2020: Si ingresa a los cuatro meses, el importe será de 25.078,13 euros. Sin RD-ley 7/2020. El importe a ingresar era de 25.312,50 euros si ingresa a los cuatro meses.

◽ Con RD-ley 7/2020: Si ingresa a los cinco meses, el importe será de 25.156,25 euros. Sin RD-ley 7/2020. El importe a ingresar era de 25.391,91 euros si ingresa a los cinco meses.

◽ Con RD-ley 7/2020: Si ingresa al vencimiento del aplazamiento (seis meses), el importe será de 25.234,38 euros. Sin RD-ley 7/2020: El importe a ingresar era de 25.468,75 euros si ingresa a los seis meses.

Si tiene dudas, no dude en ponerse en contacto con nuestro equipo experto en fiscalidad de asociaciones y fundaciones.